پیام فارس - خراسان /در ریشهیابی عدم بازگشت 95 میلیارد دلار ارز صادراتی طی 7 سال اخیر، ردپای مهمی به بانکهای ناتراز میرسد؛ جایی که اثر سیاستهای پولی مرتبط با کنترل نرخ ارز را از بین میبرد.

اظهارات اخیر رئیسجمهور مبنی بر اینکه «پیدا کردن یک میلیارد دلار منابع برای دولت دشوار شده» واکنشهای متعددی را در فضای اقتصادی کشور برانگیخت. یکی از مهمترین آنها، پاسخ افشاگرانه حسین صمصامی، عضو کمیسیون اقتصادی مجلس بود؛ کسی که با انتشار آمار رسمی اعلام کرد طی سالهای 1397 تا 1404 حدود 95 تا 96 میلیارد دلار ارز حاصل از صادرات به چرخه رسمی اقتصاد کشور بازنگشته است. او پیشتر هم رقم عدم بازگشت ارز صادراتی در سال گذشته را 20 میلیارد دلار بیان کرده بود.اگرچه در این باره معمولاً «عدم اجرای قانون مبارزه با قاچاق کالا و ارز» بهعنوان عامل اصلی مطرح میشود، اما بررسی دقیقتر نشان میدهد که بخشی از ریشه ماجرا در بانکهای ناتراز نهفته است؛ جایی که اثر سیاستهای پولی مرتبط با کنترل نرخ ارز را از بین می برد.

بازار

![]()

واکنشها به سخنان «یک میلیارد دلاری» رئیسجمهور

به گزارش خراسان، چند روز پیش بخشی از سخنان رئیسجمهور در رسانهها بازتاب گستردهای یافت. او گفت دولت برای تأمین تنها یک میلیارد دلار منابع ارزی با دشواری روبهروست.

این جمله بهانهای شد تا برخی رسانهها از جمله خبرگزاری فارس، به سراغ ریشههای درآمدی مغفول دولت بروند و از جمله، به معطل ماندن قرارداد فشارافزایی پارس جنوبی در شورای اقتصاد اشاره کردند که به گفته آنها، دولت را از 10 میلیارد دلار درآمد سالانه محروم کرده است.

اما در سوی دیگر، واکنش حسین صمصامی به این سخنان، بُعد تازهای به ماجرا داد. او در یادداشتی نوشت:

«رئیسجمهور محترم فرمودند الان یک میلیارد دلار نداریم؛ در حالیکه طی 7 سال اخیر نزدیک به 100 میلیارد دلار ارز صادراتی به کشور بازنگشته است. اگر قانون را درست اجرا کنید، ارز اضافی هم خواهیم داشت.»

عدم بازگشت 96 میلیارد دلار ارز صادراتی

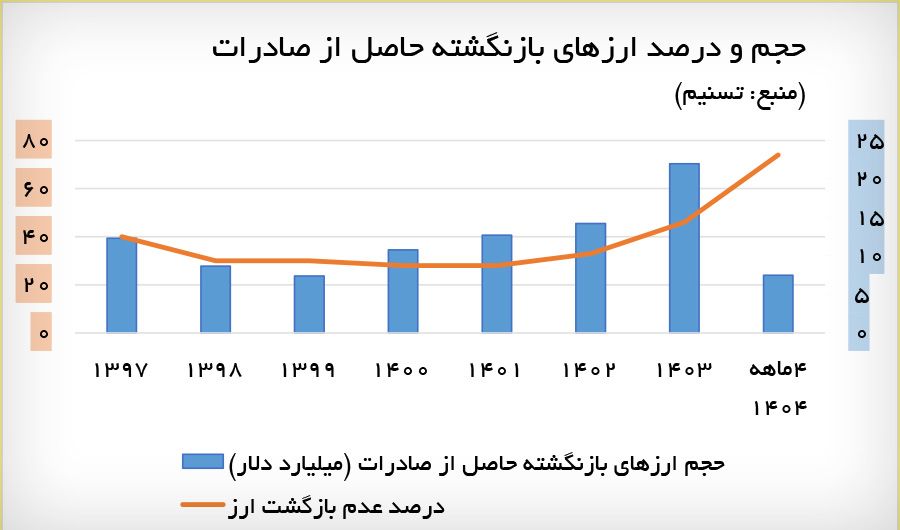

در همین زمینه، خبرگزاری تسنیم جزئیات بیشتری منتشر کرده است: از سال 1397 تاکنون حدود 270 میلیارد دلار صادرات غیرنفتی انجام شده که از این میزان، 95 تا 96 میلیارد دلار، یعنی حدود 35 درصد کل صادرات، هنوز به چرخه رسمی کشور بازنگشته است. فقط از ابتدای سال 1403 تا پایان تیر 1404 نیز از مجموع 57 میلیارد دلار ارز صادراتی، 30 میلیارد دلار (بیش از نیمی از کل) هنوز به کشور بازنگشته است.

ارزهای بازنگشته؛ از پتروشیمی تا فولاد

در میان صادرکنندگان عمده، عملکرد سه گروه پالایشی، پتروشیمی و فلزی بیش از بقیه جلب توجه میکند. بر اساس آمار رسمی، طی سالهای 1397 تا 1404 از مجموع بیش از 169 میلیارد دلار صادرات این سه بخش، حدود 38 میلیارد دلار ارز به کشور بازنگشته است. محصولات فلزی با 18 میلیارد دلار، پالایشیها با 13.5 میلیارد دلار و پتروشیمیها با 6.5 میلیارد دلار بیشترین سهم را دارند. برای مقایسه، این میزان ارز معادل 2.5 برابر کل ارزی است که از ابتدای سال، بانک مرکزی به واردکنندگان تخصیص داده است.

تیشه ارزهای خارجشده به ریشه ثبات ارزی

کاهش بازگشت ارز، صرفاً یک مسئله آماری نیست. به گفته کارشناسان، این موضوع یکی از عوامل اصلی کاهش عرضه ارز و در نتیجه فشار بر نرخ آن است. صمصامی در این باره تأکید دارد که طبق قانون مبارزه با قاچاق کالا و ارز، عدم بازگشت ارز صادراتی جرم محسوب میشود، اما مصوبات خلاف قانون «کارگروه بازگشت ارز» موجب شده اجرای قانون تضعیف شود و سهم ارزهای بازنگشته افزایش یابد.

درسهایی از روسیه؛ وقتی نرخ بهره، ابزار ثبات شد

آمارهای افشاگرانه صمصامی، پرده از واقعیات مهمی در حوزه ارزی که کمتر به آن پرداخته شده برمی دارد؛ یعنی ارتباط عدم بازگشت ارز صادراتی گروه های عمده با جهش های ارزی. حتی شاید بتوان با ردگیری آن، به جعبه سیاه نرخ های ارز تلگرامی و همچنین مکانیسم جهش های ارزی در آن بخش رسید. موضوعی که برخلاف مازاد تجاری کشور رخ می دهد.

با این حال علاوه بر این بخش از ماجرا، به نظر می رسد جهش ارز در کشور زوایای پنهان دیگری نیز دارد. این موضوع را می توان با بررسی تطبیقی عملکرد بانک مرکزی روسیه در برابر شوک های ارزی ناشی از تحریم های غرب دید.

در سالهای 2022 تا 2025، همزمان با فشار شدید تحریمها و جنگ اوکراین، روسیه با کاهش ارزش روبل مواجه شد، اما بانک مرکزی این کشور با افزایش نرخ بهره و کنترل نقدینگی توانست تقاضای ارز را کاهش دهد.

این بانک همچنین اقدامات دیگر نظیر اعمال کنترل های سرمایه ای نظیر الزام صادرکنندگان به فروش بخش عمده ارز و همچنین بهبود صادرات نفت و تنوع بخشی به صادرات غیر نفتی (که در نهایت موجب حفظ درآمدهای ارزی این کشور شد) را در پیش گرفت که موجب شده حتی ارزش پول این کشور در برابر دلار در مقاطعی افزایش نیز پیدا کند.

وقتی بانکهای ناتراز، اهرم سیاست پولی را از کار میاندازند

اما در ایران، این ابزار عملاً از کار افتاده است. حتی افزایش نرخ سود بانکی نیز در عمل نتوانسته التهاب بازار ارز را مهار کند. یک علت مهم در وجود بانک های ناتراز و کارکرد منفی آن هاست. سیدعلی روحانی، عضو هیئتمدیره بانک توسعه صادرات، میگوید: «تا زمانی که بانکهای ناسالم و ناتراز وجود دارند، بخشی از رشد نقدینگی بهصورت خودکار روی نرخ ارز تخلیه میشود و جهش ارزی، مجدداً تقاضای نقدینگی جدید ایجاد میکند.»

به عبارت دیگر، بانکهای ناتراز با داراییهای موهوم، بدهیهای فزاینده و شکاف میان منابع و مصارف، ناچارند برای بقا، نقدینگی تازه خلق کنند. این خلق پول، سیاستهای انقباضی بانک مرکزی (یعنی همان کاری که در روسیه علیه اثرات شوک های ارزی اجرا شده است) را بیاثر و نرخ سود واقعی را بیمعنا میکند.

از سوی دیگر، رشد مداوم نقدینگی خود به افزایش نرخ ارز دامن میزند. در چنین شرایطی، اگر بانک مرکزی برای جلوگیری از سرایت نرخهای بازار آزاد به اقتصاد داخلی، نرخ ارز را بهصورت مصنوعی تثبیت کند، فاصله میان نرخ رسمی و واقعی افزایش مییابد و انگیزه خروج ارز تقویت میشود. صادرکنندگان در چنین فضایی ترجیح میدهند ارز را در خارج از کشور یا بازارهای غیررسمی نگه دارند، چراکه انتظار دارند با ادامه روند رشد نقدینگی، نرخ ارز در آینده بالاتر رود. به این ترتیب، ناترازی بانکی نهفقط عامل تورم پولی، بلکه محرک فرار سرمایه و عدم بازگشت ارز نیز میشود.

بازسازی بانکها، پیششرط ثبات ارزی

درمجموع باید گفت عواملی نظیر عدم بازگشت ارز صادرکنندگان در بحران ارزی موثر است اما در عمق ماجرا، نباید از نقش بانکهای ناتراز نیز غافل شد. ناترازیای که پایه پولی را متورم کرده، مکانیسمهای سیاست پولی را از کار انداخته و سرمایهگذاران را به خروج از کشور سوق داده است. تا زمانی که ساختار ترازنامه بانکها اصلاح نشود و خلق نقدینگی افسارگسیخته مهار نگردد، هیچ سیاست ارزی پایداری در کشور به نتیجه نخواهد رسید. ثبات واقعی نرخ ارز نه از مسیر بخشنامهها، بلکه از اصلاح عمیق نظام بانکی میگذرد؛ بدون اصلاح ترازنامه بانکها، حتی بهترین سیاستهای ارزی و پولی هم اثر پایدار نخواهند داشت.